不動産を売却する時の譲渡所得とはなんですか?

譲渡所得(じょうよしょとく)は、不動産を売却した時の利益のことです。この譲渡所得が大きければ大きいほど、税金も大きいものになります。

まず結論を言うと、不動産を買った時よりも売った時の値段が低い場合、儲けが出ていませんので、譲渡所得は0になり、譲渡所得は発生しません。

売った時に儲けが出て、譲渡所得が発生すると、その発生した分に対して税金が課税されます。

混乱しそうになると思いますが、まずはざっくり下記の理解で大丈夫です。

譲渡所得は、不動産を買ったときよりも高く売れたときの利益である

下記で詳しく解説していきます。

※今回は、譲渡所得の概念をわかりやすく説明する目的のため、減価償却等は考慮していません。

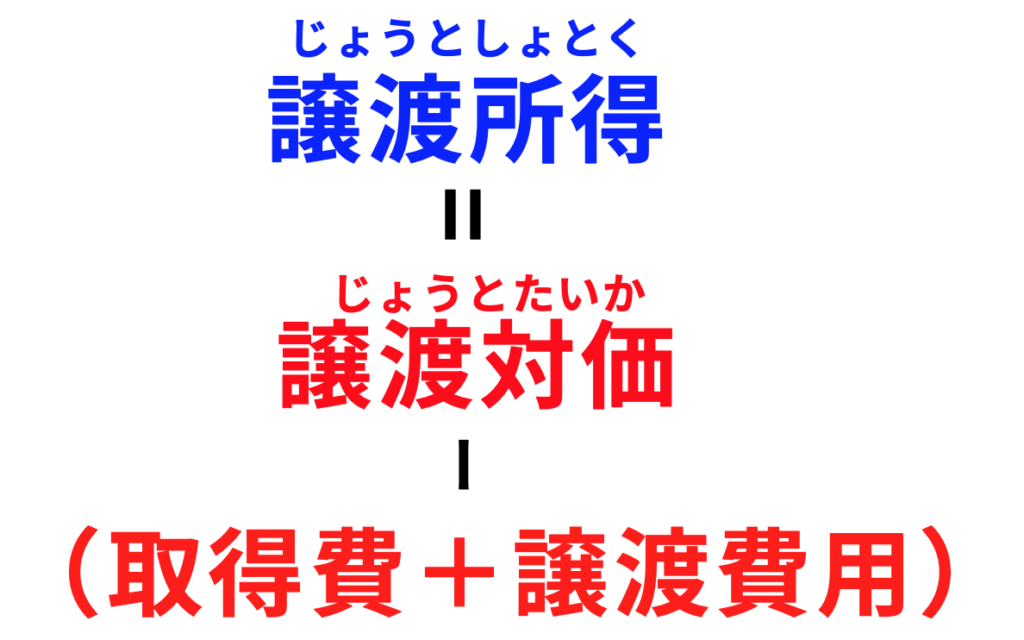

譲渡所得の計算式

譲渡所得は、下記の計算式で表されます。

譲渡対価とは?

譲渡対価(じょうとたいか)は、不動産の売却価格のことです。取引の時に清算する固定資産税もここに含まれます。

取得費とは?

取得費は、不動産を購入した時の不動産代金、仲介手数料や登記費用などの経費も含まれます。

土地はそのまま購入時の価格ですが、建物については、減価償却費が考慮されます。

譲渡費用とは?

譲渡費用は、不動産を売却した時の仲介手数料や登記費用、立ち退き料などです。

取得費がわからないんだけど・・・

取得費が不明な場合は、特例があり、譲渡価格×5%とすることができます。取得費がわかっていても、この特例が使えます。(租税法31条)

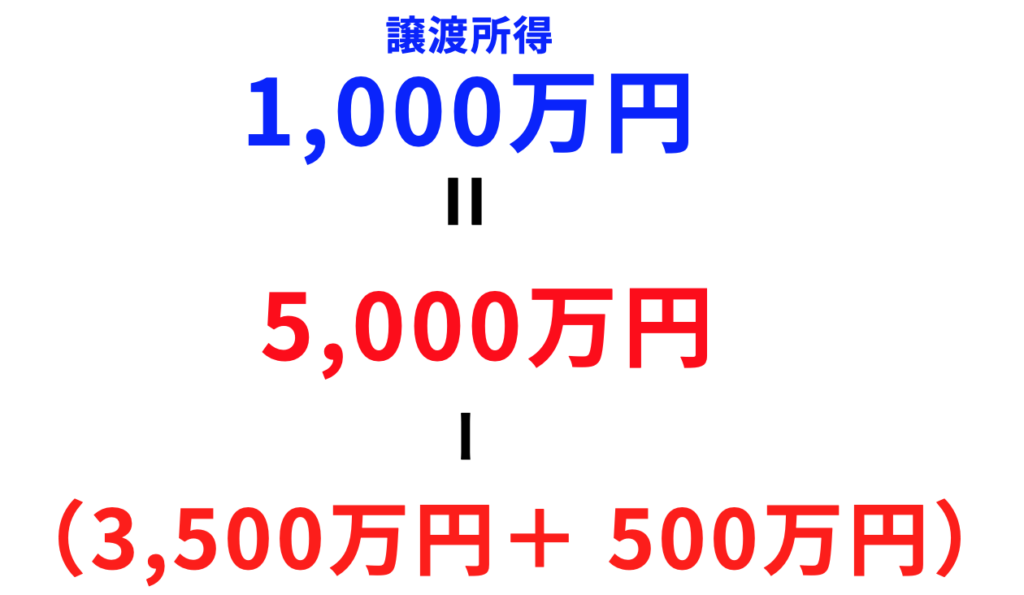

例えば、下記のケースで考えて計算して見ましょう。

下記の条件で決まりました。

・取得費 3,500万円で仲介手数料や登記費用込みで物件を買った

・譲渡費用 500万円売るときにかかった

先ほどの式に当てはめます。

今回の譲渡所得は1,000万円でした。

この1,000万円(譲渡所得)を課税標準(かぜいひょうじゅん)といい、税金の計算に使われます。

そして、譲渡所得に対しては、下記の税金がかかります。

・所得税(しょとくぜい)

・住民税(じゅうみんぜい)

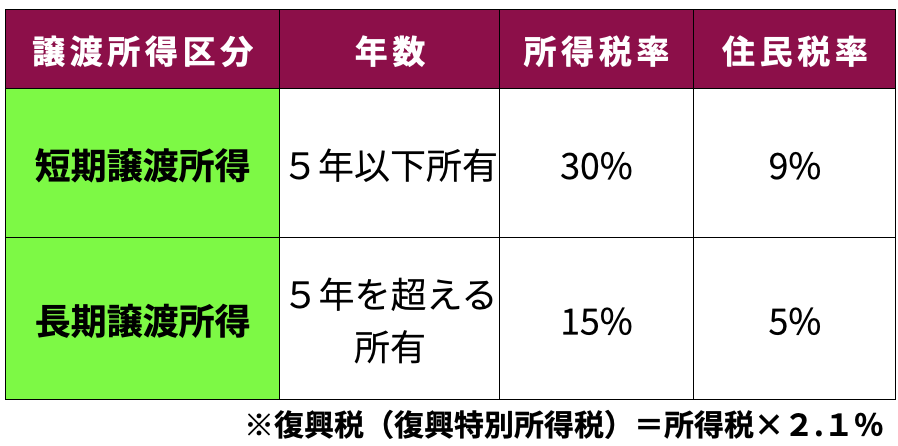

それぞれに税率が決まっており、その税率は不動産の所有期間により異なります。また、平成25年から平成49年までは、復興特別所得税も課税されます。

不動産所有期間が5年以内だと税金が高くなります。

それでは、それぞれの税率をみて見ましょう。

所得税・住民税の税率

所得税や住民税の税率をまとめると、下記の通りです。

例えば、買ってから2年で売却すると、所得税と住民税を合わせて実に39%と高額の税金がかかってくるのです。

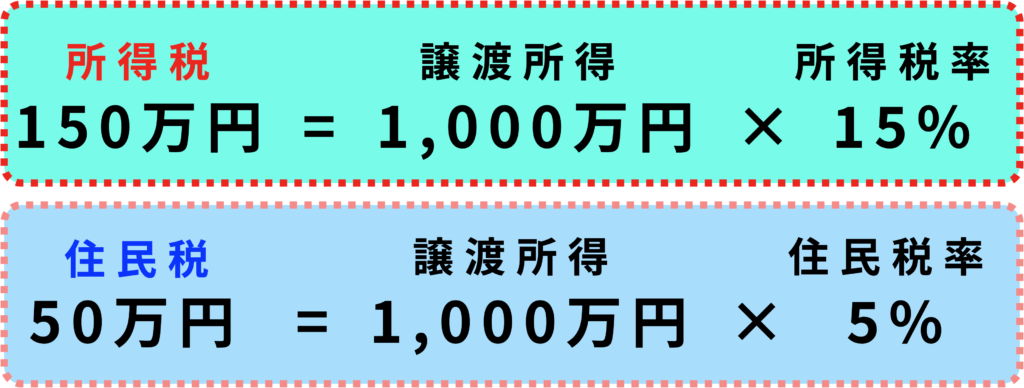

それでは、先ほどのケースで譲渡所得が1,000万円の場合、10年間保有してから売却したとして、計算して見ます。

今年で不動産を買って10年目。そろそろ売ります。

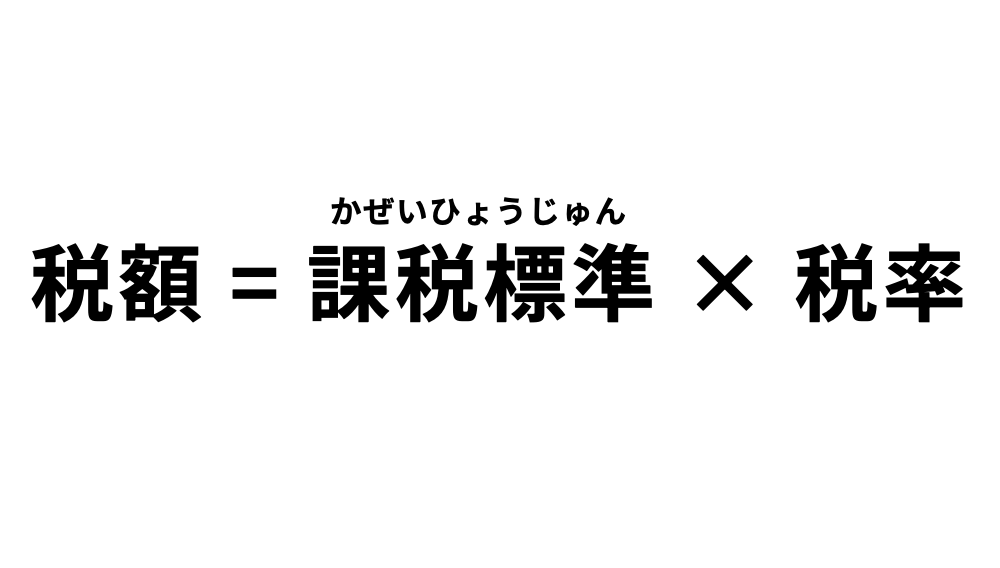

税額を計算するときの式は下記になります。

それぞれの数字を当てはめてみます。

この数字に復興特別所得税31,500円(所得税150万円×2.1%)がかかります。

すなわち、不動産売却をしたときの税金は、合計で203万1,500円となります。

しかし、このまま税額として納めなければいけないわけではありません。

様々な軽減税措置などが用意されており、また別の記事で紹介したいと思います。

まとめ

以上、譲渡所得について説明しました。不動産を譲渡して譲渡所得が発生した場合は、翌年に確定申告が必要になります。地域に密着した税理士さんを一括で探せるようなサービスもありますので、活用してみるのも良いのではと思います。

また、確定申告をせずとも税務署からのおたずねがくる場合もあります。お尋ねについては、こちらの記事でご参考ください。

また、上記で説明した税金の用語がわかりにくかった方はこちらも参考にしてみてください。

それでは、ご参考になれば幸いです!